|

●2013年7月号

■ 回復力弱くリスク抱える世界経済

――バブル容認の経済政策か――

北村 巌

■ 米国内需頼りの世界景気

リーマンショック(2008年)、欧州ソブリンショック(2010年)と欧米経済の危機が続き、それらは小康状態を迎えたが、世界経済は未だに低成長から脱することができていない。また今後の経済成長の構図や牽引役も不透明である。IMF(国際通貨基金)によれば、世界経済の実質GDP成長率は2000〜07年平均で4.2%だったが、2008〜12年は同2.9%と伸び率は下方にシフトした。

世界経済が高めの成長をしていた時期の構図はどのようなものであっただろうか? 2000年代に入って、国際収支の不均衡の拡大がとりわけ顕著になった。世界貿易全体が米国における需要増加に依存する形で拡大していた。経常収支黒字国の余剰資金の多くが米国債券市場へ向かうという財と資金の循環構造を背景にしていたといえる。米国の経常赤字は1980年代に平均780億ドル、1990 年代に同1230億ドルであったが、2000〜07年には同5840億ドルまで拡大した。米国の旺盛な消費需要の恩恵を受けた地域は主に中国をはじめとするアジア新興国と産油国であった。貿易と通貨の関係から考えると、アジア新興国のように膨大な経常黒字を計上した国の通貨には通貨高となる圧力がかかり、そのことで輸出競争力が低下して経常黒字が縮小する圧力がでてくる。しかし、実際には黒字国は固定的な対ドルレートを維持するために自国通貨売りの市場介入を行って、ドル買いを進めたため、これによって米国への資金流入が安定的に行われる構図ができてしまった。このような貿易と国際資金移動の関係は、米国経済が堅調である限りは好循環を生み出し続けることができた。この構図が不均衡の拡大が加速させた。

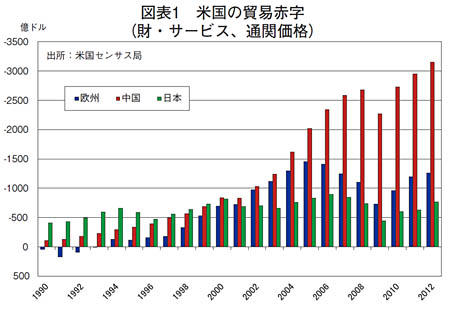

米国の中国からの輸入(通関ベース)は、2000年は1000億ドルであったが、2008年には3377億ドルへ急増、リーマンショックの影響で2009年はいったん減少するが、その後増加に転じ2012年には4256億ドルに達している。米国の中国への輸出は2012年で1106億ドルにすぎないので、差し引き3150億ドルの対中貿易赤字が発生している(図表1)。米国の貿易赤字7278億ドル(2012年、通関ベース)の43%を中国が占めている計算になる。

(図表1・クリックで拡大します)

80年代には大きかった米国の対日赤字は大きく縮小した。

世界的な国際不均衡は需要面と供給(生産)面の双方から影響を受けて拡大した。需要面では、住宅価格と株価の上昇によって家計の購買力が高まったことによる米国の過剰消費がもっとも大きなリード役であった。米国では所得階級で上位2割の階層が所得全体の約5割を稼ぎ、消費全体の約4割を占める構造であるため、GDPの約7割を占める個人消費支出は住宅価格や株価の変動による資産効果の影響を受けやすい。

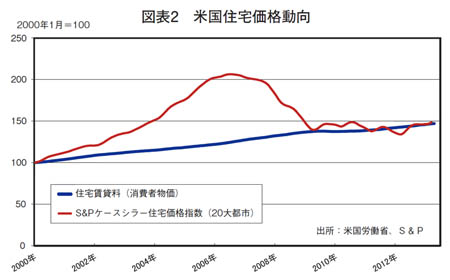

米国の住宅価格は2000年1月を100とする全米の指数で、2006年7月には206.5と倍以上に急騰し、その後、2007年から2008年に暴落した(図表2)。住宅価格上昇中には、個人消費を喚起し、景気を浮揚させたが持続可能な上昇ではなかった。2007年初までアジアや産油国などから入ってくる資金が米国の長期金利の上昇を抑え、旺盛な消費や投資に拍車をかけ、証券化ビジネスも活発化させることで住宅価格の急騰を支えていた。住宅賃貸料の動向と比較してみると、上方に大きく乖離してしまっており、住宅投資の潜在的な収益性が低下していた。結局、賃貸料水準に戻る形で価格が低下したことがわかる。2009年以降、ほぼ適正な価格に調整したといえそうだが、調整過程ではリーマンショックというパニック的な金融危機を引き起こしたし、その延長線上に欧州のソブリン危機が起きたのであった。

(図表2・クリックで拡大します)

供給面では、ICT(情報通信技術)の高度化や、労働市場としての新興国の存在感の高まりを指摘できるだろう。ICTは通信時間や生産コストを削減しただけでなく、工作機械とICTが融合することで、以前は現場における高度な技術力を必要とした製造工程を容易化した。技術の蓄積が少ない新興国でも、品質を保ちつつ大量生産することを可能にしたのである。さらに、中国に象徴されるように、世界のモノづくりに安価な賃金を利用する企業活動が飛躍的に高まった。その結果、多国籍企業を筆頭に多くの大企業にとって原材料、労働力、資金といった企業活動に必要な要素を調達する際の調達先の多様化とコストダウンが実現していった。

■ 回復傾向の米国経済

リーマンショック(住宅バブル・金融危機)の震源地だった米国経済は2009年後半から景気回復局面に入り、足元で3年半にわたって緩やかに拡大している。ただ、この間の四半期ごとのGDP成長率は前期比年率+0.1%から+4.1%までと非常に大きな変動を繰り返してきた。株式市場の動きもかなり短期的な変動が大きくなっているといえる。オバマ政権は、議会での多数を確保できず、有効な財政政策を実施することが難しい。そのため、金融政策に大きな期待と負担がかけられてきた。

米国連邦準備制度理事会(FRB)は、量的緩和を拡大することで、金融市場の安定と景気の回復を誘導しようとしてきた。リーマンショックが起きる前のFRBのバランスシートは9000億ドル弱の規模であったが、リーマンショックが起きるとFRBは新規流動性対策という大胆な緩和措置を行い、バランスシートは2008年内にいっきに2兆ドルを超える規模に至った。その後も量的緩和第2弾(2010年11月〜2011年6月)、第3弾(2012年9月〜)の発動により、現在のバランスシート規模は3兆4000億ドルを超える規模となっている。こうした量的緩和は市場に流動性を供給して、連鎖的な金詰りやパニックを防ぐといった役割のほかに、株式市場や不動産市場にも影響を与えた。

米国の中央銀行が経済金融情勢にここまでの規模でのバランスシート拡大で対処しなければならなかった直接的な要因は、米国内というよりは海外、とりわけ欧州のソブリン問題であり、そしてそれに伴う金融市場とりわけ欧州の国債市場の混乱であった。米国からみると、外見的には米国が欧州の要因に振り回されているようにみえるが、その欧州危機の大きな要因の1つが、リーマンショックであった。米国発の住宅バブル崩壊に伴う金融危機によってマネー収縮が国際的に伝播した結果である。また、米国経済の回復力が強くなく、海外要因に撹乱される程度であったということも指摘できよう。経済成長率がこれまでの通常の景気回復期の半分程度のペースにとどまっているのは、主に個人消費の快復が弱いからである。住宅バブル崩壊は金融機関だけでなく、多くの持ち家世帯のバランスシートを悪化させた。住宅価格の安定なしでは貯蓄率は上昇せざるをえない事情があったのである。

こうした状況を改善するには住宅市場のより強い回復をサポートするような金融政策が求められているようだ。春先からは量的金融緩和からの出口が近いといった見方があったが、景気の改善ペースが弱いことからまだまだ緩和の継続が必要との見方が強くなった。株価や住宅価格の上昇によって個人消費を喚起していくことで景気の回復を図ろうとする動きが強まっている。

■ 欧州、新興国の不調

欧州経済の悪化が世界経済全体に負の影響を強めたのが2012年の特徴だった。すなわち、米国から欧州向けの輸出が落ち込んだだけでなく、同じく欧州向けの悪化に直面した中国など新興国景気が減速したため、米国から新興国向けの輸出が伸び悩み、オバマ大統領が掲げた5年間で輸出額を2倍にするという輸出倍増計画の実現はおぼつかない状況である。また、グローバルに展開している米国企業ほど売上の伸び悩みや業績不振につながった。FRBが大手金融機関に課した2013年のストレステストでは、最悪の景気悪化シナリオとして、米国自身の深刻な景気後退に加えて、中国経済の大幅な減速に起因する世界経済の悪化をダウンサイドリスクに想定した。1年前の同テストでは、欧州経済の悪化・金融市場の混乱がリスク要因だったが、今回はやや様変わりし、それだけ中国の存在が無視できなくなっている。

新興国では、欧州との結びつきの濃淡によって影響に差異があり、政策の余裕がある国では景気対策が実施され、例えば中国などは足元底打ちの兆しをみせている。IMFは2013年4月に発表した世界経済見通しにおいて、日本やドイツを除くほとんどの国・地域の2013年の予想成長率を2013年1月時点から引き下げたが、それでも2013年よりも2014年の方が高くなっている国・地域が多い。

中国は2005年以降、人民元の切り上げを行ってきたが、それは中国の黒字を大きく縮小させるようなインパクトを持つものではなかった。しかしながら、中国のインフレはやや高めに進行しているので、実質実効レートは上昇しているし、名目賃金の伸びは高いので、輸出競争力や対内投資を誘引する力はしだいに落ちてきているといえる。中国は輸出とそれに誘引された国内投資という経済成長の構造を個人消費主導型へと転換させていく志向を強く持っている。「新型都市化」を旗印にした内需振興や勤労層の所得向上が目指されているが、戸籍問題など制度的に超えるべきハードルは高い。

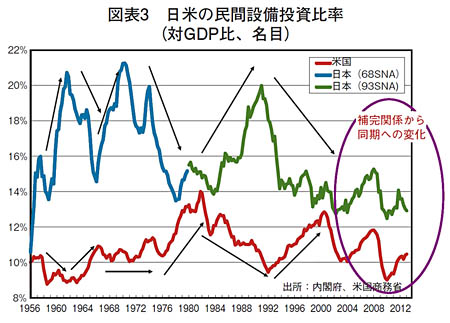

2000年代に入りリーマンショックまでにみられた安定的な需要の増加は、世界経済の振幅を縮小させたことで、新興国などにおける産業インフラを中心に設備投資を促し、国際的なモノやカネの流れを拡大させることにつながった。新興国における設備投資は資本財輸出国である先進国の景気にもポジティブな影響を与える国境を越えた投資乗数効果が発揮された。米国経済をエンジンとして世界経済の一体化が進んだのが2000年代に入ってからのいわゆる「グローバリゼーション」であると言える。短期的には先進国と新興国の景気の波動の差が生まれる局面もあったが、中長期には世界経済の一体化が起きてきている。日本は米国との相関がいっそう強くなり、米国は日本、アジアNIEs、中東・北アフリカと、中国はEU、ロシア、中東・北アフリカとの成長率の相関関係が高くなっている。日本はかつて設備投資循環の波が米国とはかなりずれていて補完関係にあったが、2000年代に入って同期化している(図表3)。リーマンショック後は新興国が回復のリード役となって日米経済の停滞を補完した。しかしながら、日米の需要動向が同期化すると、世界経済には不安定要因をもたらすことになるのではないだろうか。

(図表3・クリックで拡大します)

■ 緊縮政策からの方向転換

この間、経営が悪化した金融機関への救済措置が国の財政状態を一段と悪化させるという、スパイラル的な悪循環をみせてきた欧州のソブリン問題は、徐々に変化をみせている。

ギリシャ問題にはいまだ根本的な解決は見出されていない現状であるが、財政再建の道を急ぐ欧州各国は財政緊縮策を採っており、実体経済に及ぼす副作用に苦しんできた。欧州経済は2011年10〜12月期以降マイナス成長に陥っており、債務問題への対処の過程で打撃を受けた金融機関の貸し渋りなど信用収縮の影響も実体経済にも及んでいる。財政、金融両面で景気を悪化させる要因が前面にでていた。財政健全化のために緊縮政策を行うことが悪循環を招き、雇用の悪化を招き、勤労階層の生活を犠牲にすることにつながっている。これは欧州に政治的な流動化をもたらしているが、勤労者層に依拠するべき政治勢力が、勤労階層を犠牲にした緊縮政策の転換を明確に打ち出せているとは必ずしもいえない現状である。

しかし、金融政策の面では動きがあった。2012年9月にECB(欧州中央銀行)が、最後の貸し手となる形で、大胆な流動性供給策(新たな国債買取プログラム、OMT)を打ち出した。OMTは、財政懸念で国債利回りが高騰した国に対する救済措置で、財政再建計画の遂行を条件に当該国の残存1〜3年の国債を無制限に買い支えるプログラムである。また、発行市場での実質的な国債購入に当たる欧州安定メカニズム(ESM)も当初よりは遅れたが、2012年10月に発足した。これは、市場の不安心理の沈静化には効果があり、それまで高水準にあったスペインやイタリアの国債利回りは低下し、10年国債利回りでみて2012年末にはスペインは5%、イタリアは4%まで下がった。

さて、欧州ではインフレ問題、というよりデフレへの対処も問題となってきた。ユーロ圏はユーロという単一通貨のもとではあるが、域内における物価格差は存在している。統一市場である限り、移動の容易な財や、サービスのうちでもある程度遠隔でも提供可能であったり提供が国境を越えて容易に行えたりするようなサービスであれば、価格は市場メカニズムによって単一の価格に収斂する傾向はあるだろう。もともと、ユーロ導入以前から中心国の物価と周縁国の物価には水準と価格体系の差があった。物価、とくにサービス価格は概して中心国が高く、工業製品価格はしだいに単一価格に収斂しているといえる。であれば、景気が良かった時期に周縁国のほうが物価上昇率が高かったのことは、市場メカニズムに沿った必然性があったことだった。

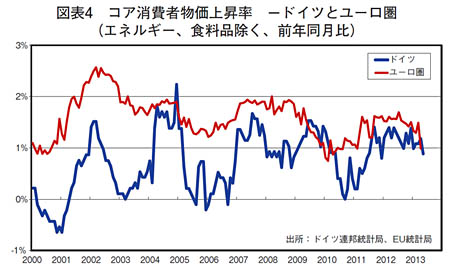

(図表4・クリックで拡大します)

今後、周縁国の国際収支を改善させるためには、周縁国の産業の輸出競争力が高まっていかなければならない。短期的にはまず価格面での調整が必要になる。つまり、ユーロ圏の中心国に対して相対的に周縁国の付加価値の価格の相対的な引き下げを行わなければならない。つまり、物価そのものの上昇の格差よりも、賃金の格差がどのように調整されていくか、周縁国における実質賃金の引き下げ圧力が高まるわけである。絶対的な賃金下落はデフレへの動きを強めることになり、これを防ぐためには、むしろ中心国のおいて賃金、物価が上昇することが必要になる。実際にはドイツの物価上昇率は落ち着いたまま、ギリシャの物価上昇率がマイナスになっている。

昨年ドイツ政府の一部には、ドイツの物価上昇率がユーロ圏の平均物価上昇率を将来上回ると予想し、それを容認すべきだろうとの見解が生まれ、賃金上昇についても積極的なスタンスがでていた。賃金の上昇によって需要を拡大し、欧州全体の緊縮による需要減退に対しプラスの効果を期待する考えである。しかし、景気の状況が冴えない中で賃金上昇が先行して起こることはなかった。欧州においてもデフレ状況の現出を防ぐような金融財政政策が必要になってきている。

数量的な面では、周縁国で生産される財やサービスへの需要を他国、とりわけEUの中核国が作り出すことができるかどうかも、ソブリン危機問題が解決方向に向かうかの試金石になる。80年代前半の中南米債務危機のときには、米国はドル高と減税を中心にした内需拡大を行い、中南米諸国に市場を提供した。これは当時の債務国における緊縮策とあいまって貿易収支の大きな改善をもたらした。しかしながら、ドイツ、フランスなどが80年代前半の米国のような需要基地の役割まで引き受けることができるかどうか、今のところ過剰な期待は出来ないようだ。

IMFのラガルド専務理事は4月19日、英国は緊縮財政措置のペースを調整する必要がある時期にさしかかっている可能性があるとの見解を示した。これは英国経済の回復が英国政府やIMFのこれまでの見通しを下回っており、こうした状態では財政赤字削減ペースを緩めた方がよいというものだ。IMFは前々日の4月17日に発表した世界経済見通しの中で英国の2013年および2014年の成長率見通しを0.3%ずつ下げ、それぞれ0.7%と1.5%へと下方修正していた。

英国の財政赤字削減戦略のペースは毎年国民所得の1%ということになっている。IMFはこれを緩めるべきだとしている。つまり、赤字削減自体は継続するものの、その手綱を緩めることで財政面からの景気冷却効果を減らしたいということである。

IMFの狙いの本命は米国ではないかとの見方も多い。米国は大統領と議会のねじれ現象のもと減税と支出削減を求める共和党と大統領が対立し、政府予算の執行が削減されてしまう事態となることで「財政の崖」と評される意図せざる財政緊縮につながった。米国内のリベラル派はこうした状況を強く批判している。プリンストン大教授でノーベル賞学者のクルーグマン氏は5月6日付のニューヨーク・タイムズのコラムで、景気が弱い中での財政緊縮を痛烈に批判して、「財政支出の削減は信認の回復によって実際に雇用を増加させるという主張は崩壊し、財政赤字には持続可能でなくなる水準=レッドラインがあるとする説は単なる数学の誤りだった」とした。後段は、財政債務残高がGDP比90%を超えると持続可能でなくなるという分析を行ったラインハルト=ロゴフの論文(2010年)について、データの扱い等に問題ありとする指摘が最近出てきていたことを念頭に、皮肉をこめて書いたものだ。そのうえで財政支出拡大への方向転換の最大の障害は、「民主党政府には刺激策で景気転換させる能力がないという冷笑的態度」と指摘している。

イタリアではレッタ政権の誕生(4月30日)によって、緊縮一辺倒からの転換が打ち出されている。ただし、その政策転換のあり方は、不動産税の凍結などであり、勤労者の利益に沿ったものではなく、右派の主張への妥協であった。こうした方法は金融資本市場からの一定の支持を得ることで、国債利回りの低下を維持することにつながっていることも事実である。実際にレッタ政権誕生以降、イタリア国債利回りは低下しており直近では4%を切るまでになった。まだ財政赤字に対する信認プレミアムが払拭できていない状況ではあるが、一昨年末から昨年初にかけて国債利回りが7%近辺であった状況からみれば事態は相当に改善している。昨年前半の段階では財政健全化の方向を強く打ち出せなければ、市場の信認を失って、欧州危機はさらに深刻化の度合いを高めていたかもしれない。しかし、国債利回りがかなり低下して安定的となった今では、実際に景気の回復によって税収の増加を図っていくような政策展開へと変わりつつあるのである。それは実質的な景気の浮揚というにとどまらず、資産価格の上昇を求めるバブル志向を内在しているのではないか。

■ バブル志向の経済政策とその限界

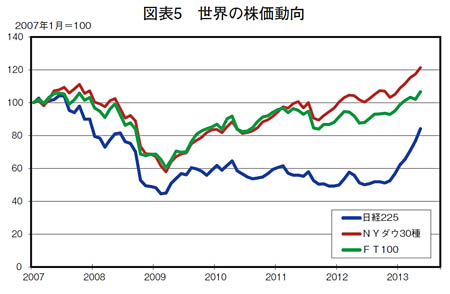

日本の「異次元の金融緩和」と公共投資増加の方針は、そうした世界のマクロ経済政策転換の流れと軌を一にしている。日銀による大胆な金融緩和の表明は、一時的に日本では市場に漂っていた冷笑的態度を変化させたが、同時に実体をともなった経済成長を実現させるような民間投資の増加が起きてこなければそれは期待倒れになる。4月の日銀黒田新体制発足以降、一時、株価の上昇と円安の進行が急ピッチで起きたが、6月中旬にはほぼ新体制発足前の水準に戻ってしまっている。企業収益の改善傾向自体は変わっていないので、金融緩和を進めていくことで、株価は再び上昇傾向になると予想されるが、それは金融政策当局が明らかにバブル容認モードに入っていくことを意味している。

海外ではむしろこうした日本経済に対する期待ムードがでてきている。世界銀行は、6月12日に世界経済見通しを発表したが、2013年の世界全体の成長率を前回予測(1月)から0.2ポイント下方修正して2.2%とした。ユーロ圏の景気回復が遅れ、中国など新興国の成長も減速しているとみている。日本については、日本銀行による異次元の金融緩和策や政府の財政刺激策を受け、日本の2013年の成長率は0.6ポイント上方修正し、1.4%と見込んだ。2014年も0.2ポイント上方修正の1.4%としている。日本では民間の多くの予測機関が2013年の成長率を1%台半ばとみている。世界景気の需要面の回復の中心は米国であるが、欧州や新興国に期待できない状況で、日本にも一定の役割を期待する見方が増えているようだ。

(図表5・クリックで拡大します)

1970年代以降の世界経済の成長と景気循環過程をたどってみると、不況過程で税収減と景気対策で財政赤字が増加し、景気が回復しても赤字の縮小は限定的で、経済成長の維持のためにつねに財政赤字の累増がつきものになっている現象があった。欧州の政府債務問題は、先進国の経済成長のありかたの問題なのである。なぜ、財政赤字が累増していくのか、その原理を考えてみよう。市場に所得分配を依存すると、もともと資産を所有する階層とそうでない階層の間での所得と資産の格差が拡大する傾向がある。資本を所有することによる利潤が格差拡大のもとになっている。景気の拡大期には資産家層のぜいたく消費が拡大するが、これは不安定であるし、また彼らの所得の水準に比較すればかなり小さい。逆に労働者など非資産家層の消費は必需品消費が中心であり所得に比較して大きく、したがって貯蓄率は低い。もともとそうした状況にある両者の間でさらに所得格差が大きくなっていくと、全体の所得に対して消費は相対的に減少していく圧力を受けることになる。

それと並行して企業の所得と投資のバランスも悪化してきた。つまり、企業が利潤をあげてもそれを投資にもあてず分配にもあてず内部に溜め込んでいくという構図である。これは慢性的な民間投資不足を作り出す。

経済バランスを保っていくために、そうした需要不足を補っていくことが必要になる。そのためには、政府は財政支出を拡大したり減税を行ったりしていくことになる。しかし、財政支出(や減税)が実際にはそれだけの有効需要を生み出せずに、したがって生産を増加させることなく、かなりの部分が様々な利権構造を通じて、利権による分配(レント)に消え、そのかなりの部分が消費に回らないまま、貯蓄されてしまう構造がある。例えば公共投資などの財政支出は一時的にはそのままGDPにカウントされて景気にプラスと考えられるが、その支出の先が消費や投資をあまり行わない主体であれば、その民間景気を扶養する効果は限定される。減税の場合は富裕層への一般的な減税はほとんど消費に回らない。つまり、減税や財政支出の景気刺激効果が極めて低い状態になっていると言い換えてもよい。住宅減税や設備投資減税など需要に結びつく政策も一定程度は採られてきたが、先進国の多くで主軸にはなってこなかった。

財政赤字、特に資産取得部分を除く純財政赤字は、マネー資本と実物資本(公的部分を含む)の乖離に相当する。つまりマネー資本が実物資本に比べ相対的に過剰になってきている過程と財政赤字が拡大していることは表裏の関係にあるといってよいだろう。マネー資本が過剰になっていることが、金融市場において過度に投機的な動きを誘発し、反転したとたんに信用収縮が激しく起こる原因となっている可能性が高い。バブル志向的な経済政策は数年間は資産価格上昇を要因にした景気拡大を生む可能性を否定できないが、その後はバブル崩壊による大きな恐慌リスクが現実化してしまうのである。

こうした財政赤字拡大の原理の発現を緩和・抑制するためには、利権による所得(レント)の発生を解消していくような構造政策や累進課税や富裕税などの手段で所得(資産)再分配を行い所得と消費のバランスを保つ政策や制度が必要になる。1980年代以降、世界中で規制緩和など市場原理をより浸透させることでレントの発生を抑制する改革の試みが行われた。しかし、一方で所得再分配の仕組みは解体され、所得の格差は大きく拡大していった。結果的には、個々の国で事情の違いはあるものの、おおよそ前述の原理が端的に発現してしまうようになってきたのである。ここにメスをいれないで、なんとか景気拡大を導こうとするのが、アベノミクスを初めとするバブル志向の経済政策なのである。

G8首脳会議(北アイルランド)は6月17日に世界経済に関する首脳宣言を発表したが、日本の積極的経済政策に一定の評価を与える一方、一部から日米の金融緩和策が通貨安競争を招く恐れがある、などとの懸念がでたようだ。首脳宣言では、世界経済見通しは「引き続き弱い」とした。日米欧の進めた政策によって景気が悪化するリスクは減ったと指摘しているが、その副作用への懸念も議論されたようだ。緊縮政策からの転換は必要であるが、バブル志向の政策総動員では、資本主義経済はより不安定性を高めていくことにならざるをえないだろう。

|