|

●社会保障制度の財政問題を考える (仲田 信雄・2003年9月号)

■ 1.生活権保障としての社会保障

貧困から人びとを守り、疾病・障害・失業などに対して基本的な保護を保障するという社会保障は、第2次世界大戦後多くの国で、政府の義務として位置づけられることになった。

日本国憲法の第25条は、生活権保障としての生存権規定を定めると同時に、国は、全ての生活部面について、社会福祉・社会保障等の向上及び増進に努めなければならないとした。正当な生活条件の保障は、一つの権利として位置づけられ、慈善事業や救貧事業に依存するものではなくなったのである。

1950年10月に、政府に提出した社会保障制度審議会(大内兵衛会長)の答申「社会保障制度に関する勧告」は、「社会保障制度とは、疾病、負傷、分娩、廃疾、死亡、老齢、失業、多子その他困窮の原因に対し、保険的方法又は直接の公の負担において経済保障の途を講じ、生活困窮に陥った者に対して、国家扶助によって最低限度の生活を保障するとともに、公衆衛生及び社会福祉の向上を図り、もって全ての国民が文化的社会の成員たるに値する生活を営むことができるようにすることをいうのである。」と定義づけ、その手法として、国民自らが必要な経費を拠出する社会保険制度(保険原理)を中心とし、その補完的制度として困窮者に対する扶助制度(扶助原理)をあげた。さらにすすんで、公衆衛生や社会福祉行政が拡充され、全制度が総合一元的に運営されなければならない、などとの勧告を行ったのである。

保険原理は、病気や長生きによる収入途絶等のリスクを、大数の法則を適用しながら、分散するもので、リスクを的確に予測し、拠出と引き替えに給付を受けるという事前的な対応システムということになる。

一方、扶助原理は、生活保護等公的援助を必要とする特定の人を対象として所得の再分配を行うもので、個人の資力(所得・資産等)調査を条件とした行政措置として実施される。最低生活が維持できないなど、保険原理の適用からはずれた場合、個別ニードごとに事後的に対応するものである。

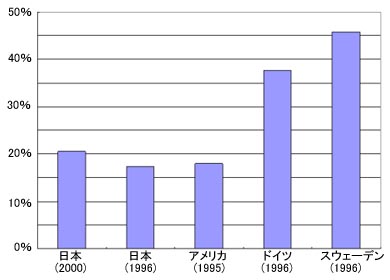

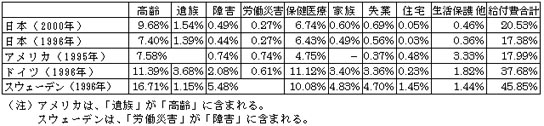

日本では、図表1及び図表2に示したように、国民所得比で見た社会保障給付費は低く、いわゆる福祉国家としての水準が低い。それを伝統家族や大企業を中心とした雇用管理といったインフォーマルな社会保障(いわゆる「日本型福祉」)で補完して

きた。

図表1 社会保障給付費の対国民所得比の国際比較

図表2 機能別社会保障給付費の対国民所得比の国際比較

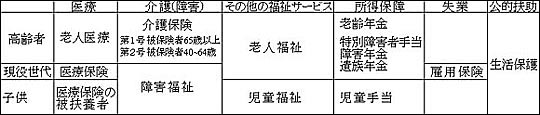

しかし、近年における核家族化と単身世帯の増加、急速な高齢化(長期にわたる介護ニーズ、老人医療費の増加)、女性雇用者比率の上昇や雇用の流動化等で、社会保障の在り方が極めて重要な社会問題となってきている。すなわち、日本でも、社会保障は人の生涯の生活設計に欠くことのできない生活基盤となる極めて重要な制度となってきたのである。個人のライフサイクルと社会保障の関係を図表3に示した。

図表3 個人のライフサイクルと社会保障

以下、社会保障制度の問題を、資本主義との関係や財源調達の在り方などを中心に、筆者の基本的な考え方を提示し、論議の手掛かりを提供することとしたい。

■ 2.資本主義と社会保障

(1)所得再分配の持つ意味

価格機構は、資源を最も効率的に使用するところに分配するとしても、「公平」あるいは「平等」に分配するわけではない。自由競争に任せておくと、貧しいものはますます貧しくなる可能性がある。つまり、自由市場経済には不平等化の危険がつきまとっているのである。

そして、市場機構は、人々が生産に対して行った貢献とそれに対して支払われる報酬との対応関係を重視する(資本主義的な機構では、「生産要素に対する所得の分配」として概念づけられる)。社会保障による所得再分配機能は、この対応関係に一種の「修正」を加えることになる。市場原理を重視する者が、勤労意欲を阻害するなどとの理由をあげて、社会保障制度の「行き過ぎ」を攻撃するのはそのためである。そして、社会保障制度は、労働者の生活保障に向けた階級的な要請の中で生まれたものである。とくに欧州諸国では、労働組合が培ってきた助け合い=社会連帯の機能を国の制度に組織化したという性格を持っている。

もっとも、国家が労働者に福祉を与えれば、労働者は国家の「受益者」となる。国家の受益者となることは、一面では、労働者が国家、すなわちその時点での階級制度を是認するという性格を有する。従って、社会保障制度は階級矛盾の表面化や深刻化を抑え込むという機能も持っている。ドイツの鉄血宰相オットー・ビスマルクが1880年前後にとった「鞭」(社会主義弾圧)と「飴」(社会政策)の政策を思い起こせば分かりやすい。

それだからこそ、私たちは、資本主義下での社会保障に過大な期待を持つべきではなく、それ自体極めて不十分にしかなしえないという限界を持っているということにも同時に留意すべきである。階級格差を是認し、競争原理を社会の運営理念とする資本主義社会では、社会保障のめざす公平で平等な相互扶助の社会原理が最後まで貫かれることはない。「財源は応能負担により、提供は人々の必要と選択に応じて」という原則の下に社会保障が確立される条件は、社会主義社会でこそ用意されるものである。

(2)利潤から賃金へ「富の垂直分配」

レーニンは「貧農に訴える」(1903.3『レーニン全集』第6巻PP.416~417)で、「年寄りの労働者は国家から年金をもらわなければならない。労働者は、その労働によって金持階級全体と国家全体を扶養している。だから、彼らは、年金をもらっている役人におとらず、年金をもらう権利をもっている。」と述べている。「社会民主党が労働者のためにかちとろうとしている改善」のうち主要なものの一つとしてあげたものである。ソ連邦が定めた「勤労者社会保障規制」(1918年)にもその考え方は引き継がれた。

年金をはじめとする老後の生活保障は、基本的には、利潤を財源としながら事業主、国の責任で行う。事業主と国家が費用を全額負担し、利潤から賃金へ「富の垂直分配」をめざす制度が主張されているのである。保険料を勤労者が納付する場合でも、労働者に「賃金+保険料」が支払われるのであれば、実質的な事業主負担となる。

所得再分配の類型を単純化すれば、労働者間の水平的な所得再分配(労働者の相互扶助)と垂直的な所得分配(生活費非課税下の累進的な租税負担、公的扶助)ということになるが、レーニンは後者の仕組みを重視したということになる。

なお、日本のように相当の公費負担によって補完された社会保険制度は、両者の折衷ということになる。基礎年金に要する費用の1/3、国民健康保険で50%、政府管掌健康保険の場合原則13%、老人保健の給付費の約46%、介護保険の給付費の約58%が税財源で賄われている(図表4参照)。そして、保険料の納付期間・額に緩やかにリンクして支給される年金、介護保険料への累進率適用、国民健康保険料の応能賦課分など、私的保険にはない扶助原理が混入する形で、社会保険制度が運営されている。

(3)所得再分配政策の限界

---1) 適正な所得の再分配は、国民の間での所得分配の状況を精確に把握していることが前提とされているが、資本主義経済の維持を任務とする政府にはそうした能力もなく必要性への認識も薄い。

所得分配については、第一次的な賃金関係だけでは十分な把握ができない。資本主義経済の高度化に伴い、利子・配当等の資産性所得のほか、各種金融商品の譲渡所得などが増加する。公正かつ平等な社会を構築するには、それらの捕捉が欠かせない。しかし、政府がどれほどの熱意を持ち合わせているか疑わしい。

---2) 現代の財政の活動や制度は、資本主義体制を前提に構築されているから、資本主義的な再生産を維持していくということに対しては、租税・財政制度は関与しない。

例えば、所得税制が累進的であるといっても資本関係や投資には課税を行わないという原則に基づいており、資本蓄積機構を維持・拡大していくということに対しては、税制は擁護・促進こそすれ、それに逆らってまで国民に手厚く配慮することはない。あくまで、所得の分配関係の一部を是正するということであって、その分配の不公正をもたらす根幹であるところの資本主義的な再生産機構に対しては、何ら触れるところはない。

なお、現代の格差は、所得の不平等だけではなく、教育・学歴による就業上の格差の固定化(社会的流動性の低下―「医者の子は医者」といったこと。官僚、大企業管理職、国会議員等)もあるので、単なる所得再分配政策では十分な対応ができない。

---3) 政府が思うままに、財政活動によって市場経済を統制したり、組織化したりしうるものではない。

政策展開の過程は、当然、政治的要素(既得権の擁護、利益誘導による権力との癒着構造等)によって影響を受けるから、現代の資本主義社会において、財政の「非制約性」には多くの限度がある。現代における政府部門を一つの超越的なあるいは中立的な存在と考えて、そうした存在である政府が経済学の考える理論(例えば「市場の失敗」の是正)に従って、自由に行動ができ、政策目標を達成しうるという見方には問題がある。

■ 3.公的年金制度と賦課方式

(1)年金の負担と給付の均衡

若い時にそのときの老齢世代の年金費用を負担し、自分が老齢期になるとそのときの若い世代によって年金費用を賄ってもらうという意味で、世代順送り扶養の制度である。これは自分の親を家庭内で扶養していたのを、働く国民全体で老齢世代を社会的に扶養するようになったととらえられる。

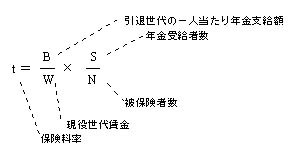

図表5に示したように、年金の負担と給付を均衡させるためには、保険料率(t)を引き上げるか、所得代替率(B/W)や従属比率(S/N)の引下げ以外ない。これまでとられてきた措置は、ボーナスからの保険料徴収[=保険料率(t)の引上げ。保険料率自体の引上げは、現在、景気の状況に配慮して凍結中。]のほか、報酬比例年金の給付水準の引下げ、賃銀(可処分所得)スライドの停止[=所得代替率(B/W)の引下げ]や65歳までの支給開始年齢の引上げ[=従属比率(S/N)の引下げ]などといった場当たりのものである。結果として年金制度の機能を弱め、制度への信頼を失わせてきた。

図表5 公的年金の負担と給付の均衡式

厚生労働省が公表した「年金改革の骨格に関する方向性と論点」(2002.12.5)では、最終保険料を法定し(2020年度で20%)、少子化等に応じて給付水準が自動的に調整される案が示された。これは、保険料率(t)を固定した上で、従属比率(S/N)の上昇を所得代替率(B/W)の引下げで調整しようというものである。その結果、年金額の推定ができず、老後の生活設計も困難になる。

保険料率(t)は、現役世代が負担する年金保険料であり、広義には租税負担も含むものと考えてよい。この負担は、租税負担・社会保障負担の中に含まれるのであるが、政府は全体の負担の対国民所得比(国民負担率=租税・社会保障負担/国民所得)の水準については、1982年の臨時行政調査会の答申等で、将来の高齢化のピーク時にも50%以下とするとの目標を設定している。それ自体根拠の薄いものである。

公的な社会保障のためのコストを削減することは、「国民負担率」の伸びを抑制したとしても、目に見えない家族による扶養負担や自己負担を増加させるだけである。家族の老人や児童扶養の経済コストには就業による所得放棄という負担(機会費用)もある。むしろ社会保障制度を支える財政基盤の強化という観点が重視されるべきである。高齢化の進行は、国民負担率を上昇させる方向に作用すると考えなければならない。ただ、どの程度の国民負担率が適正かは、本来その国民が民主主義的な議論を絶えずしていくことで選択するものである。

さらに、現役世代の賃金(W)は、適正なマクロ経済政策による経済の成長と労働生産性の向上による成果がどれだけ賃金に分配されるかで、年金費用の負担構造も変わる。

被保険者数(N)については、第3号被保険者からの保険料徴収、国民年金保険料の完全徴収といった応急的な手当てが課題とされている。被保険者という財政負担者を増やすには、未来の財政負担増を拡大するための当面の児童・学生などの若い扶養対象者を増大させる必要がある。しかし、現時点での財政貢献者(現役世代)の負担、過酷な環境を考えると、被扶養者の数の削減=少子化という選択になってしまうのは当然である。女性環境の整備や胎児・幼児環境の整備と並行して、労働環境そのものの整備が欠かせないが、それに逆行する資本の合理化・労働強化、非正規雇用の拡大は問題の先送りに一層拍車をかけるだけである。

(2)各種の議論

---1) 世代間の損得勘定論

現在の負担世代と受益世代の世代ごとの負担額と受益額の比較から「会計上の損得」を算出するという考えは間違っている。

社会保障は生存権を保障するための手段であるから、総負担額に対する受益額の比率としての「収益率」(まさに資本主義的発想によるもの)の考え方を持ち込むのは場違いである。世代間の不公平を喧伝する論調は、福祉制度による世代間扶養の理解を歪め、若年世代を年金不信に誘導し、それに一層拍車をかけるだけである。

世代間で生活してきた時代の豊かさが異なるため、戦後復興期の貧しい時代に勤労期を過ごした世代と高度成長期以降の時代に生まれた若者とを取り上げて比較すれば、生涯合計で豊かな生活を享受できるのがどちらかはいうまでもない。若い時代に勤労を通じて社会に貢献した高齢者世代には、明るい老後を過ごす権利があるはずだ。

さらに、「収益率」を狭い範囲で算出しても意味がない。世代間の所得移転は、年金制度だけではない。家族内の養育費や教育費、結婚時の費用負担や住宅取得時の支援、介護、遺産相続(現役世代から所得移転を受けた高齢世代は資産を全て費消せず、遺産相続を通じて現役世代に移転する)、社会資本整備における負担と受益など数限りなく存在する。世代間の損得勘定論は、階級問題を世代間対立にすり替えるばかりでなく、人々の助け合いによる相互連帯の精神を歪めるものである。

---2) 給付削減論

社会保障構造の在り方について考える有識者会議・『21世紀に向けての社会保障』(2000年)は、「年金の給付水準は現役世代と比べて遜色がない。だから、給付額を削減すべきだ。高齢者にも応分の負担を。」と主張する。

これらの提言も、改革の視点を世代間の負担のバランスにおき、財政収支均衡を重視するものである。また、日本の年金の現状を見れば、40年加入のモデル年金とは別に、平均年金実額あるいは中位数では、先進諸国に比べて遜色がない給付水準とは断定できない。年金改革がなされるたび、マスコミは「逃げ水」状態の年金制度と揶揄している。

---3) 年金民営化論

経済戦略会議・『日本経済再生のための戦略』(1999年)は、「モラル・ハザードが社会全体に蔓延し、経済活力の停滞が続いている。過度な規制・保護をベースとした行き過ぎた平等社会に決別し、個々人の自己責任と自助努力をベースとし、民間の自由な発想と活動を喚起する。」と述べ、公的年金は、シビル・ミニマムに対応する基礎年金部分に限定し(財源は税方式)、報酬比例部分への公的関与は段階的に縮小、30年後には完全民営化する(積立金を徐々に取り崩す)、としている。

さらに、金融市場の自由化を推進し、インフレにもリンクした商品の提供することで、私的年金への加入誘導、確定拠出型の個人年金・企業年金の創出(いわゆる日本版401K)を促し、負担・給付の関係を世代別に明確化し情報公開を徹底することなどを提言している。

勤労者が「過労死」するほど働いている労働実態を直視していないばかりでなく、経済停滞の原因を「過度な」社会保障に求めるなど、的外れな市場原理主義を根拠にしている。医療・福祉分野への投資がもたらす生産誘発効果も軽視できないし、社会保障充実による将来不安の解消は、消費を刺激し内需主導の経済運営を可能とさせる、といったことにも注意されなければならない。

---4) 社会保障財源改革論(税か保険料か、消費目的税か)

近年、社会保障財源として、税方式をあげる議論が多くなっている。そこで、以下、「税方式のメリット」としてあげられているものを紹介し、それぞれどのような問題があるかを中心にして述べることとしたい。

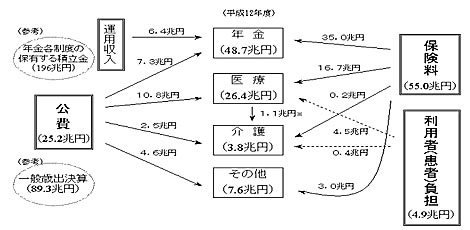

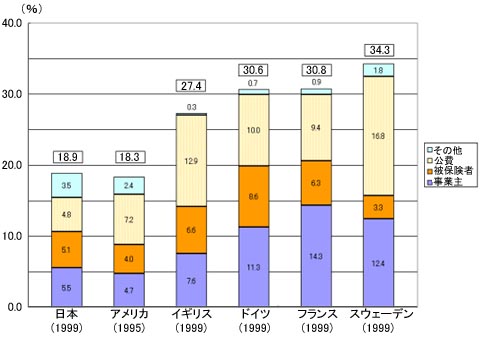

なお、2000年度における日本の社会保障の財源構成を示せば、図表6の通りである。さらに、社会保障財源の対GDP比の国際比較を図表7に掲げた。

図表6 社会保障の財源構成(2000年度)

図表7 社会保障財源の対GDP比の国際比較

[1] 社会保障=公共支出と考えれば、それを全国民が税(消費税)で賄うのは単純で明快である。

*企業が負担する消費税は転嫁する上、社会保険料負担は軽減される。では、企業はその分賃上げをするか。逆に負担減少分を企業内に留保され、結果的に、国民の負担で企業に補助金を与えることになる。また、社会保険料に適用される所得控除がなくなり、所得課税の実質増税にもなる。

*企業は社会保障制度から撤退する。また、税方式は必要な年金財源の確保を容易にするかもしれないが、社会保険事業も含めた財政規律確保のための国民の監視から目をそらすことに一層手を貸すことにならないか。

*(目的税でなければ)税の使い途が限定されていないので、どうしても政策間、施策間の競合が起こり、社会保障財源の確保が不安定となる。政治家も行政も声の大きい人や力の強い団体の意向に弱いものである。

*保険制度の下でも、公費負担を導入し、税方式のメリットを一部取り込んでいる。

・公の制度かつ強制加入を建前をしていることから、事務費を公費で賄っている。

・事業主負担が存在しない地域保険の場合は公費負担で補填している。

・わが国の医療保険のように分立している諸制度間に、ある程度以上に大きな財政力格差が存在する場合は、公費負担で是正する。

・負担能力の低い階層も負担できるように、被保険者の保険負担を一般的に軽減する(基礎年金の国庫負担など)。

[2] 事務手続きが簡素化され徴収コストが節約される。

*徴収コスト問題は、年金制度の分立に起因する部分が多く、制度統合がない限り解決しない。分立制度のため世代内格差もある。社会の相互扶助による相互連帯を理念とする社会保険制度に則って、制度の再編・一元化(少なくとも被用者保険と地域保険の2本建て制)を展望すべきである。

[3] 税方式だと、負担と給付の関係が希薄になるので損得計算を排除でき、世代間不公平問題を解決できる。

*年金給付の受給権の性格づけに関係する問題で、保険料納付を通ずる「被保険者=消費者」の権利性の確保が重要となる。社会保険には、経済的な目的だけではなく、社会の安定や連帯を保つという政治的目的もあることを重視すべきである。

*過去の拠出実績を反映した制度移行にかかわって、新たな不公平問題が生ずる。

*保険料の在り方、定額か定率かによって所得との関係は異なるが、事業主をも含む相互援助を原則としており、税に比べて受益との関連が相互に透明であり、その点で合意が得やすい。

*税方式の中でも、(総合所得税によって)応能負担でやれば負担面での公平性を確保できるが、受益は負担と切り離され、両者が不均衡となれば、国民的合意は崩壊する。

ただ、市町村が運営する介護保険を税方式の公費負担とした場合、保険料に最も近い形で個人住民税(所得税の一定割合の地方への移譲、負担と給付の区分明確化)で賄うという方法は、この難点を避けることはできる。

[4] 保険料未納、未加入問題、3号被保険者分立型国民年金の格差、逆進性の高い定額保険料問題等の懸案が一挙に解決できる。

基礎年金部分に累進課税による総合所得税等を充当するのであれば、社会保険料の逆進性を防止できる。給付は、加入期間・保険料拠出等にかかわりなく、一定の要件を備えた国民全てに支給できる。保険料未納による低所得者層に対する介護・福祉サービスの切捨てを回避できる。

税方式をとることで、未加入者対策、高齢者の生活保護と各種老人福祉のための費用の削減が可能となり、全体として国民の税負担が軽減できる。

*保険料未納、未加入問題等は、財源方式で対応するのではなく、国民から信頼される社会保障制度を築くとともに、応能負担原則の強化など個別に解決すべき問題である。

*税方式をとれば、所得・資産調査が伴う。介護制度等に関しても、社会福祉サービスを 受けることについてのスティグマ(社会的汚名)が色濃く残る現状で、わが国では「ニーズの開放」(「措置制度」から脱却すること)にとって大きな支障となる。従って、税方式は、サービス普及のための方法論としても問題がある。

[5] 自営業の場合、所得の捕捉率の問題があり、納める社会保険料や自己負担額が違ってくる(所得税も同様)。消費税はこの問題をクリアする。勤労者世代が負担している所得税や社会保険料から、財源を消費税にシフトし、勤労者世代の負担を軽減できる。

*消費税は逆進課税で、福祉財源には最も適しない課税形態である。

*税方式(とくに消費税)では、個々の被保険者の負担を保険料のように細かく調整できず、給付にかかる個々人の負担を個別的に調整することは物理的に不可能である。

■ 4.今何を主張すべきか

(1)福祉国家の型

デンマークのエスピン・アンデルセンは、福祉国家の型として、リベラル型福祉国家、保守主義型福祉国家そして社会民主主義型福祉国家の三つをあげている。

米・加・豪・NZなどが属するとされる「リベラル型」は、市場メカニズムを重視するもので、小さな政府、国民の自助努力(自衛のための貯蓄)を尊重する。政府への不信感が強く、福祉サービスは市場競争に参加できなかった人や低所得者に限定する。そこには、所得税の課税引下げによって、金持ちがさらに労働意欲を高めるために、より豊かになる必要がある。公的扶助は、その引下げで、貧乏人はさらに貧しくなるともっと働くようになる、という思想が伺える。

「保守主義型」は、独・仏・伊・オーストリアなどが属し、市場メカニズムにさほど依存せず、また必ずしも国民全体が平等主義をめざすわけもない。職業・身分・地域・男女の役割等による区別を前提としている。国民所得に占める社会保障費の比率で見ると、年金、医療の比率が高く、その分、「その他福祉等」にしわ寄せがある。いいかえれば、主婦や嫁という無償の介護者が存在したために、国はその社会保障費をあまり投入しなかったことになる。

「社会民主主義型」は、スウェーデンを代表するスカンジナビア諸国が典型で、福祉サービスは市場メカニズムに一切依存しないで公的に提供する。国民の中に公共的なものに対する反感を持つという伝統はほとんどなく、政府への信頼があつく、当然大きな政府になる。一般の人々が公共部門の消費なかでも社会サービスに高い優先権を与えている。スウェーデンのように、住民所得税を中心として福祉財源を賄うというのが多い。民間企業には効率的に存分に稼いでもらい、その後の所得の再分配には政治が介入し、競争社会の矛盾をできるだけ少なくするという考え方がとられている。

日本の場合は、いずれの型にも属さず、これらの混合型である。日本の社会保障制度は、まさに無原則にその場その場での「つぎはぎ」で取り繕われてきているということである。近年は、市場原理主義の考えに則った「リベラル型」への志向を強めているようである。

(2)何を主張すべきか

---1) 労働条件の改善

労働生産物に対する自己所有のない資本主義社会では、女性の生産労働への参入は女性労働者だけでなく男子労働者にすら搾取と抑圧を強めるという側面を持つ。そして、社会保障の担い手としての労働人口を増加させるはずの女性の生産労働への参入は、多くは非正規雇用の拡大に止まり、社会保障制度の空洞化をもたらしている。

それは、資本による労働力の「浪費」から少子化を加速させ、労働力の再生産構造それ自体を不健全なものにしつつあることを如実に示している。

社会保障の空洞化は企業が社会的責任を放棄していることのあらわれでもあり、私たちは、当面の現実的な運動として、最低賃金制度の厳守、賃金をはじめとした均等待遇(同一労働同一賃金等)、ゆとりある生活時間の確保など、雇用慣行と労働条件の改善を求めなければならない。

---2) 社会保障制度を支える財政の改革

高齢社会は、所得・資産格差が拡大する社会である。勤労性所得と比較して、資産所得や保有資産の階層間バラツキは大きい。とくに、現役の勤労世代が人口構成で多くのウエイトを占める社会では、所得格差は相対的に小さくなるのと対照的である。

従って、これからは、所得課税の中で、資産所得等を課税ベースに取り込み、包括的な所得課税を徹底する必要がある。

日本の所得税制度における扶養控除、老人扶養控除や特別障害者控除などは、私的な扶養のためのコストに配慮したもので、財政支出に現れない社会的な福祉負担となっている(租税支出)。ところで、これらの所得控除は、所得税の非課税者には恩恵が及ばないばかりでなく、高い累進税率が適用される高額所得階層にとっては租税軽減のメリットが大きくなるので、社会的な給付制度と比較して不公正な制度になる。

所得税の所得控除制度はいわば家族内での所得保障を補完するものであるが、社会的に所得を保障する制度に改め、総合的な所得税制度の累進性を高め税収基盤を強化すべきである。そして、この政府の租税収入を原資として、低所得者や社会的弱者に改めて配分する仕組みにシフトした方がより公正である。

また、資産課税の強化は、次のように考えるべきである。公的な社会保障が不十分であれば、人々は将来への不安から、私的な貯蓄で対応しなければならない。老後は、貯蓄を取り崩すことで、生活を維持するわけである。そして、貯蓄の残余・住宅ストックなど=遺産は、老身に対する家族の扶養負担への見返りとして、家族内での移転となって相続される。

しかし、貯蓄は生涯の所得で余裕のある階層のみがより多く行えるものである。従って、私的な所得保障では所得階層間で格差が生じ、公正を保つことができない。これを所得再配分をしながら、国民全体に普遍的な制度として実施するのが、公的年金等の社会保障制度である。すなわち、世代間を順送りで扶養していく社会的な仕組みである。であるならば、私的な貯蓄の残余である遺産相続も家族内で行うのではなく、社会化することで、この世代間扶養の仕組みは公正さを保ちながらはじめて完結することになる。遺産に相続税を課すことで、その税収を社会保障に必要な財源に充当するという考え方をとるのである。つまり、公的な扶養システムを財政的に支えるものとして、相続税や資産課税の強化を位置づけることになる。いうまでもなく、贈与税の強化でそれを補完しなければならない。

---3) 保険料の応能負担原則の強化

ここでは、社会保険料の問題を公的年金の保険料の在り方について考えてみる。ほかに介護保険における5段階の定額保険料による低所得者の保険料負担の問題などがある。

国民年金の定額保険料制度は、高額所得者も低所得者も定額であるため、所得に逆進的な負担となっており、その矛盾から保険料が免除・軽減される割合が上昇し、未納者割合も高まるなど、年金の空洞化が生じている。

所得の把握を適切に行った上で、国民年金保険料率の設定方法に所得比例の要素を加味するなど、何らかの応能負担の原則を組み込む工夫が必要である。

被用者年金では、保険料の賦課対象が標準報酬月額(賃金)だけになっており(実質的な「給与税」)、その他の所得例えば、利子・配当・地代等の財産所得や譲渡利益は除外される。さらに、標準報酬月額の上限が設定されていることや、上限と下限との格差も過去最高時の13倍から現在6倍に縮小されている。

標準報酬月額の上限を撤廃すれば、同時に連動して企業負担も増やすことにもなる。標準報酬月額の上限撤廃は給付年金額を無制限に高くすることからも分かるように、応能負担の原則に従って拠出を行えば、給付額もそれに応じて格差が生ずるので、①保険制度の許容する範囲内でではあるが、給付基準を拠出基準(標準報酬)から分離するか、②給付年金額への所得課税の徹底化(受給年金収入の多寡にかかわらず全額支給した上、総合所得課税に取り込み、負担する)を図る、といった措置が求められる。いずれにしても、現役時代にあった所得格差は、社会連帯による老後の生活保障という年金制度の機能に着目すれば、年金世代では格差は相当程度圧縮されて、平準化されて当然である。

---4)利用者(患者)負担の問題

とくに医療・介護保険の財源で問題になるのが、利用者(患者)負担の在り方である。

所得の再分配では、税金や保険料で集められたお金を、行政機構を通して個人に還元する形をとる。つまり、他人のお金を他人が分配する。この金を享受する側に立てば、他人のお金を自分が使うのだから、気楽なもので、なるべくたくさん欲しいと思う。たとえ不必要なものであっても欲しいと願うようになる。一方、分配する側は他人のお金を他人が使うのだから、一層気楽なもので、どうしても無駄が出てくる。

「濫用」(例えば医療機関のサロン化)は、医療費全体の高騰となって、結局、保険料や税の負担増という形で、国民全体に跳ね返ってくる。

そのため、人々が相互に力を合わせ、相互扶助の共同体意識が根付くことが困難な市場経済社会では、自己負担制度もやむを得ない仕組みとなっている。

利用者(患者)負担に期待される福祉サービスに対する需要抑制の度合いは、需要の価格弾力性の大きさに依存する。一般に福祉への需要の価格弾力性は小さく、価格が上がっても需要を抑制できる性格のものではない。早期受診の抑制といった副産物も生ずるほか、高額な自己負担は、生活破壊に直結する。

本来、サービス提供の在り方については、医療機関・制度等の情報開示を徹底しながら、サービスを必要とする人の視点からの監視(制度運営の民主化)によってなされるべきものであり、制度から発生するモラル・ハザードの問題を自己負担では根本から解決できない。

|